Vergiler, devletin kamu hizmetlerini finanse edebilmesi için vatandaşlardan ve işletmelerden aldığı zorunlu ödemelerdir. Türkiye’de vergi sistemi, hem ekonomik istikrarı sağlamak hem de adil gelir dağılımını desteklemek amacıyla farklı vergi çeşitleri üzerine kurulmuştur.

Bu yazıda, vergi çeşitlerini dolaylı vergiler, dolaysız vergiler ve diğer özel vergiler olarak detaylı şekilde inceleyeceğiz.

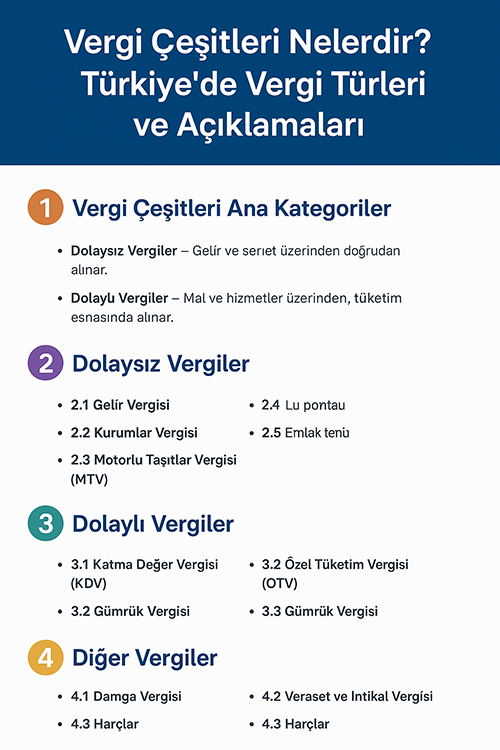

1. Vergi Çeşitleri Ana Kategoriler

1. Vergi Çeşitleri Ana KategorilerTürkiye’de vergiler genel olarak iki ana kategoriye ayrılır:

Dolaysız Vergiler – Gelir ve servet üzerinden doğrudan alınır.

Dolaylı Vergiler – Mal ve hizmetler üzerinden, tüketim esnasında alınır.

Bunların yanı sıra diğer özel vergiler de bulunmaktadır.

Dolaysız vergiler, mükellefin gelirine, kazancına veya mal varlığına doğrudan uygulanan vergilerdir. Gelir düzeyine göre farklı oranlar uygulanabilir, bu nedenle vergi adaletini sağlamada önemli bir yere sahiptir.

Kimlerden alınır? Gerçek kişilerden (bireylerden).

Kapsamı: Maaş, serbest meslek kazancı, kira geliri, yatırım kazançları.

Özellik: Artan oranlıdır; yüksek gelirden daha yüksek oranla vergi alınır.

Kimlerden alınır? Şirketler ve kurumlar.

Kapsamı: Ticari kazanç üzerinden belirli oran (%20 civarı, dönemsel olarak değişebilir).

Özellik: Sabit oranlıdır.

Kimlerden alınır? Motorlu araç sahiplerinden.

Kapsamı: Araç yaşı, motor hacmi ve türüne göre belirlenir.

Tahsil Zamanı: Yılda iki taksit.

Kimlerden alınır? Gayrimenkul sahiplerinden.

Kapsamı: Taşınmazın türü (konut, arsa, iş yeri) ve bulunduğu bölgeye göre değişir.

Dolaylı vergiler, mal ve hizmet alımı sırasında fiyatın içine eklenerek ödenir. Dolaylı olduğu için mükellef ile vergi ödeyen farklı kişiler olabilir.

Kapsamı: Üretilen mal veya hizmetin her aşamasında eklenen vergi.

Örnek: Marketten aldığınız ürünün fiyatına KDV dahildir.

Kapsamı: Akaryakıt, otomobil, tütün, alkol, lüks tüketim ürünleri.

Özellik: Oranlar ürüne göre çok yüksek olabilir.

Kapsamı: İthal edilen mallardan alınır.

Amaç: Yerli üretimi korumak ve dış ticaret dengesini sağlamak.

Ana kategoriler dışında, belirli işlemler veya kazanç türleri üzerinden alınan özel vergiler de vardır.

Kapsamı: Resmi belgeler, sözleşmeler, makbuzlar.

Örnek: Kira kontratı, noter belgeleri.

Kapsamı: Miras veya bağış yoluyla edinilen mal ve haklar.

Kapsamı: Pasaport, tapu, noter, mahkeme işlemleri.

Amaç: Kamu hizmetlerinin maliyetini karşılamak.

Karma yapı: Dolaylı vergilerin oranı yüksektir (yaklaşık %65–70).

Sosyal etki: Dolaylı vergiler, gelir seviyesi düşük kesimleri daha çok etkiler.

Ekonomik etki: Vergi düzenlemeleri, enflasyon, yatırımlar ve tüketim üzerinde doğrudan etkili olur.

Türkiye’de vergi çeşitleri, devletin gelir kaynaklarının çeşitliliğini gösterir. Dolaysız vergiler gelir adaletini sağlama açısından önem taşırken, dolaylı vergiler ise tahsilat kolaylığı sağlar.

Vergi sisteminde denge, hem kamu hizmetlerinin sürekliliği hem de ekonomik istikrar açısından kritik bir faktördür.